Porównywanie ofert wakacyjnych potrafi przyprawić o zawrót głowy, a przecież to dopiero początek dylematów, z którymi przyjdzie się zmierzyć. Jednym z nich jest wybranie takiego środka płatności, który będzie nie tylko bezpieczny, ale również korzystny – z punktu widzenia Twoich finansów rzecz jasna.

Wybierając się za granicę, mamy możliwość regulowania rachunków na kilka sposobów:

- gotówką,

- kartą debetową/kredytową wydaną do konta złotówkowego,

- kartą walutową,

- kartą wielowalutową.

O przewadze trzech ostatnich rozwiązań nad pierwszym, nie musimy chyba już nikogo przekonywać. Podróżowanie z samą gotówką nie jest bowiem ani bezpieczne, ani komfortowe, ani tym bardziej tanie.

Wybór odpowiedniej karty nie jest jednak łatwy. Banki co chwilę poszerzają swoją ofertę, a przecież i samych banków w Polsce nie brakuje. Z myślą o Tobie porównaliśmy koszty związane z korzystaniem za granicą z kart debetowych/kredytowych w PLN, kart walutowych i kart wielowalutowych.

Zobacz, która opcja okaże się najlżejsza dla Twojego portfela.

Karta debetowa/kredytowa wydana do konta złotówkowego

Rozwiązanie wygodne, w końcu tego rodzaju kartę ma niemal każdy z nas, jednak rzadko korzystne. W dodatku trudno jest przewidzieć końcową cenę transakcji. Składa się bowiem na nią wiele elementów:

- kurs rynkowy waluty,

- kurs sprzedaży waluty oferowany przez bank,

- waluta rozliczeniowa karty,

- kurs oferowany przez dostawcę karty,

- prowizja banku.

Im dłuższą i krętą drogę będą musiały pokonać nasze środki – tym cena końcowa będzie wyższa.

Załóżmy, że chcemy uregulować rachunek we włoskiej restauracji. Rzecz jasna w prawdziwej włoskiej restauracji. Kurs EUR/PLN w danym dniu pokazuje 4,28 – jest to jednak wartość rynkowa. Bank sprzeda nam walutę po znacznie mało korzystnej cenie. Tego możemy być pewni. Jeżeli walutą rozliczeniową naszej karty jest EUR lub PLN, najprawdopodobniej dodatkowo zostanie naliczona prowizja.

Sytuacja skomplikuje się, jeżeli zamienimy włoską restaurację na brytyjski pub. Wówczas dostawca karty dokona najpierw przewalutowania na EUR po swoim kursie, a w następnej kolejności bank zamieni walutę po swoim kursie sprzedaży – i oczywiście doliczy prowizję.

Pocieszeniem jest fakt, że banki zaczynają wydawać karty wielowalutowe do kont osobistych, co znacznie upraszcza cały proces i zmniejsza jego koszty – o ile nie zapomnimy podpiąć karty pod odpowiednie konto walutowe.

| NAZWA BANKU | DOSTAWCA KARTY | WALUTA ROZLICZENIOWA | PROWIZJA | UWAGI |

|---|---|---|---|---|

| mBank | Visa | PLN | 5,90% | |

| mBank | MasterCard | EUR | „2% dla płatności w EUR 3% dla walut innych niż EUR i PLN” | |

| BZ WBK | Visa/MasterCard | EUR | 2,80% | przewalutowanie na EUR po kursie Visa/MasterCard, następnie na PLN po kursie sprzedaży banku |

| Bank Millenium | Visa | PLN | 2,50% | nie mniej niż 9 zł |

| PKO BP | Visa – karta wielowalutowa | PLN | 3,5% dla płatności innych niż PLN | w sytuacji, gdy karta nie została podpięta pod konto walutowe |

Plusy:

- brak dodatkowych formalności,

- brak kolejnego „plastiku” w portfelu.

Minusy:

- kurs walut oferowany przez bank,

- prowizje.

Karta walutowa/wielowalutowa wydana do konta walutowego + kantor wymiany walut

Rozwiązaniem, które pozwoli ominąć prowizję związaną z przewalutowaniem, jest założenie konta walutowego. Banki najczęściej umożliwiają założenie konta w czterech walutach: EUR, USD, CHF oraz GBP, do którego istnieje możliwość wydania karty (osobnej dla każdej waluty lub pozwalającej na podpięcie rachunków prowadzonych w różnych walutach, czyli karty wielowalutowej). Następnie należy zadbać, by na koncie znalazła się potrzebna suma pieniędzy. I tu ponownie stajemy przed wyborem: wymienić walutę po kursie oferowanym przez bank czy skorzystać z oferty kantoru internetowego?

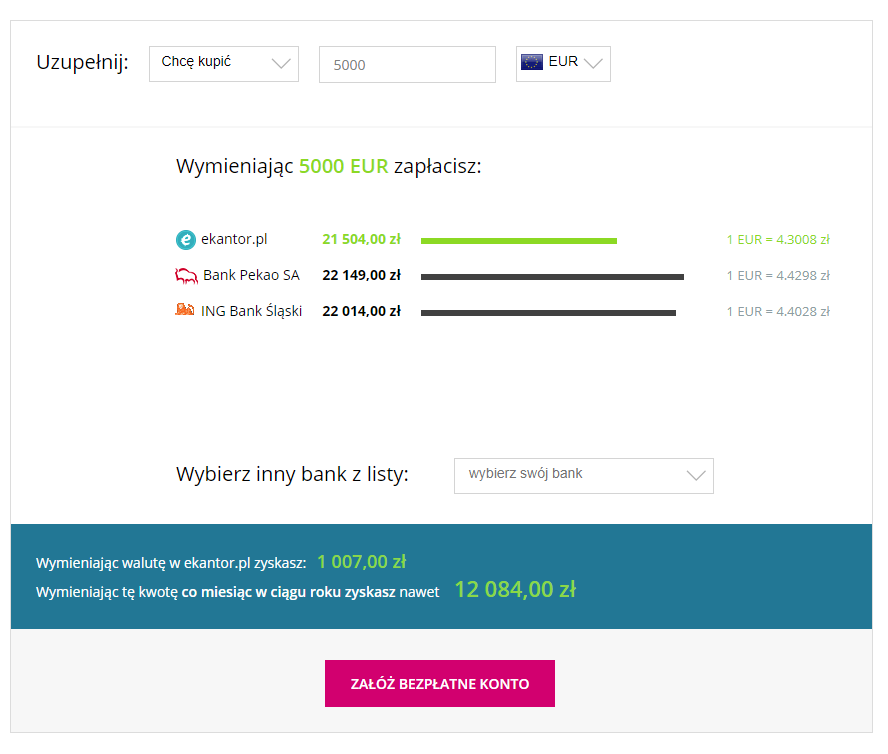

Odpowiedzią na to pytanie niech będzie prosta kalkulacja przeprowadzona przy użyciu naszego kalkulatora walut:

Takie rozwiązanie jest zdecydowanie mniej obciążające dla portfela, ale podczas płatności za towar czy usługi – trzeba pozostać ostrożnym. Terminal może bowiem mimo wszystko potraktować naszą kartę, jak kartę złotówkową. Ma to związek z usługą DCC, czyli dynamicznego przeliczenia walut, która ma dawać konsumentowi możliwość wyboru waluty własnej lub lokalnej, w trakcie dokonywania transakcji zagranicznych z użyciem karty. W efekcie dojdzie do tzw. podwójnego przewalutowania. Więcej na ten temat można przeczytać w artykule Płacisz za granicą? Na tej opłacie traci 95% konsumentów.

Plusy:

- możliwość zakupienia waluty niższym kosztem,

- płatność w walucie danego kraju pozwala uniknąć prowizji.

Minusy:

- ewentualne opłaty za prowadzenie konta walutowego lub wydanie karty,

- ryzyko podwójnego przewalutowania.

Revolut, czyli wymiana walut w Twoim telefonie

Revolut z impetem wkroczyły w rynek wymiany walut, przekonując do siebie również Polaków. Niskie kursy i możliwość przeprowadzenia szybkiej transakcji – podobnie jak wcześniej kantory internetowe, dostrzegł luki związane z wymianą walut za pośrednictwem banku i teraz stara się tą lukę wypełnić. Biorąc pod uwagę jego rosnącą popularność – można powiedzieć, że robi to z powodzeniem. Przekonuje chociażby tym, że nie trzeba zakładać kilku kont bankowych, by móc kupić więcej walut. To co jednak jest jego atutem, okazuje się również największą bolączką. Brak nadzoru bankowego sprawia, że tego rodzaju płatności do dalszego rozwoju, potrzebują zaufania klientów, a te zwykle buduje się latami. Tu podstawą zaufania jest na pierwszy rzut oka korzystna oferta, która niestety z upływem czasu zmienia się, a na darmowe dotychczas usługi nakładane są prowizje.

Plusy:

- niskie kursy walut,

- niewielka ilość formalności.

Minusy:

- brak nadzoru bankowego,

- niepewna przyszłość.

Jadąc za granicę, nie musimy zdawać się na wysokie kursy oferowane przez kantory stacjonarne, czy ryzykować podróżując z dużą ilością gotówki. Do wyboru mamy dziś kilka możliwości, które są również alternatywą wobec oferty banków. Dla osób, chcących wymienić walutę po niższym kursie, nie tracąc przy tym poczucia bezpieczeństwa, złotym środkiem będzie wymiana walut w kantorze internetowym i płacenie za granicą kartą walutową lub wielowalutową wydaną przez bank.

Ten wpis nie posiada jeszcze żadnych komentarzy.